每日经济新闻记者 王砚丹

近年来,A股市场一听到银行股要融资,第一反应是举手反对、用脚投票。不管价格如何低廉,不管是发行股票还是发行债券,甚至是到H股市场融资,也不会得到投资者待见。然而,同属金融板块,市场对券商要融资的态度却温和得多。究其原因,银行早已陷入了需要市场不间断输血、回报率却越来越低的怪圈;而券商却得到管理层支持,成为金融改革急先锋,市场甚至以“创新业务需要资金支持”为由,对券商融资采取异常宽容的态度。

曾几何时,市场对银行融资也曾一片叫好。在2006年~2007年大牛市时,工行、建行等均实现了平稳上市。建行在2007年9月,即牛市最后关头上市时,首日涨幅达到32%,随后一个多月还创下11.58元历史高点。如今,银行股早已风光不再。以史为鉴,银行股的今日,是否就是券商股的未来呢?

样本:招商证券欲张口吃百亿

10月17日,招商证券(600999,收盘价10.59元)公告称,公司拟一次或分次发行不超过100亿元固定利率公司债券,期限为不超过10年(含10年),发行后将申请在上交所上市交易,募集资金用于补充营运资金。这是今年以来,券商首次提出发行债券。

如果从报表来看,招商证券并不缺钱。2009年11月,借助小牛市余温,招商证券以每股31元高价IPO,成功融资约109亿元。如今招商证券二级市场股价早已较发行价跌去大半,但公司实力却由此发展壮大。证券业协会数据显示,截至2011年底,招商证券净资本达到144.9亿元,行业排名第六。

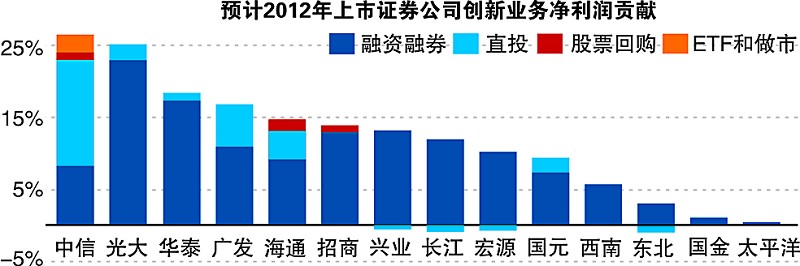

在以净资本为导向的行业监管政策下,招商证券通过上市扩充了资本,充实了实力,也抢占了创新业务先机。2010年6月,招商证券成为第二批融资融券试点券商,前途一片光明。只是,开展融资融券之类的业务对资金消耗巨大,更何况诸如直投、资产管理等业务,也需要资金支持。2012年年中,招商证券净资本较年初下降至136.07亿元,公司自有货币资金与结算备付金总和仅仅47.36亿元。

而招商证券对资金的需求仍然非常之大。早在7月31日,公司就曾公告称,决定将融资融券规模(包括转融通)从50亿元扩大至150亿元;10月8日又宣布以3443万欧元受让招商基金11.7%的股权。虽然目前招商证券可以通过发行短期融资券进行滚动融资,但其最高待偿还规模只能有86亿元,且一般只有90天有效期。今年招商证券已经发行三期短融券,第一期已经兑付,第二期和第三期的规模分别为46亿元和20亿元。在资本市场不景气、债券融资相对容易的情况下,招商证券通过发行长期公司债券满足资金安排也是在情理之中。

融资:6年券商A股圈了1548亿

招商证券只是券商行业极度渴望资金的一个缩影。

《每日经济新闻》记者统计发现,自2006年牛市以来,19家已上市券商从A股市场成功圈走了1548亿元,包括597亿元定向增发、544亿元IPO、375亿元公开增发、32亿元配股;另外,中信和海通还从H股市场分别募集资金约18亿美元和140亿港元。这其中,最引人注目的仍是中信和海通大牛市中200多亿元的巨额再融资。2006年5月,中信证券(600030,收盘价11.73元)以9.29元/股价格定向增发5亿股,募集资金46.45亿元;但在2007年8月,中信证券又以74.91元/股的价格在二级市场公开增发3.34亿股,募集资金250亿元这一增发价格较上次定增翻了8倍,在券商融资史上也是空前绝后。

3个月后的2007年11月,借壳上市的海通证券(600837,收盘价9.53元),以35.88元/股非公开发行7.25亿股,并吸引了包括雅戈尔在内的大鳄捧场,募集到260亿元巨资,这也是到目前为止A股券商单次融资最高额。不过,2008年的大熊市,让一年后海通证券定增股解禁时,这些定增股股东被套得死去活来。

而从2009年8月光大证券(601788,收盘价12.58元)上市以来,券商进入了IPO与再融资双重加速时代。除光大和招商外,华泰、兴业、山西、方正、东吴、西部等券商也先后通过IPO上市。只是随着大盘走软,券商们如今能够募集到的资金也大不如前。如今年上市的西部证券(002673,收盘价15.11元)发行价为8.7元/股,募集资金总额仅为17.4亿元,华泰证券(601688,收盘价9.79元)在2010年2月时募集资金却高达156亿元。此外,历经坎坷终于实现借壳上市的广发证券(000776,收盘价13.73元),在2010年9月通过定向增发募集资金120亿元;东北证券(000686,收盘价17.22元)、宏源证券(000562,收盘价19.56元)今年也以定增方式筹资69.41亿元、39.97亿元。

目前,在已上市的19家公司中,国海、国金、太平洋、兴业、光大已经提出了股权再融资方案,总额约为250.44亿元;而山西证券因筹划发行股份购买格林期货全部股权事项,从5月中旬停牌至今。另外,排队等待IPO的券商也不少。国庆后,行业龙头之一的银河证券,欲借特批尽快实施A+H股上市、募资10亿美元的消息引起业界高度关注。而国信、第一创业、东方、东兴和中原5家券商则正在排队等待上市。可以预见,未来还将有更多券商加入到上市圈钱的队伍中来。

券商:不融资就可能活不下去

让人意外的是,券商野蛮式跑马圈地,并没引起市场太多恐慌。原因在于现阶段市场对金融改革为券商行业带来变革的憧憬,掩盖了巨额融资带来的大利空。

如中金公司在其证券行业2012年四季度投资策略报告中指出,在金融体系中,券商之所以日渐边缘化,其核心在于基础金融功能的缺失,尤其是支付、托管、交易功能,虽然这些瓶颈的突破需要修改相关法律,短期内取得突破的可能性不大;但是“十八大”即将召开,金融改革步伐也有望加快,“预计证券行业未来三年净利润复合增长率将达到20%~25%”。而9月底 《金融业发展和改革 “十二五”规划》公布后,分析师们也是一致唱多,从政策、基本面、量化分析等多个角度,阐明对券商行业未来广阔空间的看好。

国泰君安的梁静博士早在几年前就一再强调:创新业务推出、杠杆提升将是“继2005年资产证券化后,证券行业的又一次革命”。既然是“革命”,就注定包含着双重主题发展与洗牌。革命推动整个行业跨越式发展,其中一些弱者注定被时代洪流卷走。

一位准备明年向证监会申报IPO的地方券商相关负责人对《每日经济新闻》记者坦言:“创新确实是好事。那么多年佣金战打下来,经纪业务利润率早已非常薄,现在证监会正加紧让每家券商都提出创新的想法。但是,我们压力非常大。像中信、海通这些券商起点就非常高,实力和影响力方面我们都难以望其项背;他们可以最先享受到创新的好处,并把后进者甩在后面。其他像国元、长江这些,虽然比不上中信、海通,但他们一是知名度通过上市而提高了,二是通过融资为创新做了准备。本来大家半斤八两,可现在我们却相形见绌,所以现在没上市的券商挤破了头都想上市。如果再不充实资本金,十年后我们还能不能活下去?这是个问题。都说创新是蓝海,不善于游泳的肯定会被淹死。”

未来:券商股步银行股后尘?

对于投资者来说,存在一重隐忧:当券商和银行一样,要通过市场不断输血才能壮大时,他们是否还具有投资价值?或者说,是否会像银行股一样,陷入“巨额融资-估值低-再融资-估值更低”的怪圈?

从市净率的角度来看,一些上市券商在经过或多或少的再融资后,估值已经非常低廉。如国元证券(000728,收盘价11.34元)今年初市净率只有1.1倍左右,目前也只回升至1.49倍。中信、海通市净率则只有1.53倍和1.59倍。

某不愿透露姓名的证券行业分析师对记者指出,长达数年的熊市、行业激烈竞争、融资壮大资本金等因素,已经将证券行业整体估值中枢拉低;不过,这不会成为支撑券商长期走牛的支柱。“首先,现在创新业务尚处于起步阶段,即使是中信,其业绩也不能摆脱市场环境影响,业绩波动较大;其次,从市盈率来看,券商股目前市盈率均在20倍以上,像西部、太平洋等小券商甚至高达七八十倍,这其中是包含了市场对于创新的预期的;第三,当上市券商家数越来越多后,券商股稀缺性会降低。最重要的是,当券商不断圈钱,特别是通过股权融资后,他们的净资产收益率可能会被摊薄,除非公司非常善于进行资金管理。而如果一而再、再而三地融资,不能为投资者带来股价上涨、分红增加的利好,那么券商股估值中枢继续下降并非不可能。”

以国元证券为例。国元证券2009年10月完成增发,募集资金近百亿元。但2011年公司净资产收益率却只有3.80%,远低于2008年熊市时的11%。

而事实上,从财务指标来看,银行板块目前还远远优于券商板块。今年中期,上市银行净利润同比增速达到16.6%,而券商板块为下降15.5%。另外,上市银行中期净资产收益率多数在8%以上,也远远好于券商。

券商股是否迟早有一天会步银行股的后尘呢?只能交给时间来证明。

(责任编辑:zhoulinjie)