虽然房地产信托(REITs)从诞生至今已有几十年的历史,但对国内投资者来说仍然是一个新鲜事物,还未被国内机构广泛采用。这一章节聚焦中国企业如何利用REITs这一金融工具投资美国房地产市场及其优势。

一、美国REITs行业分析

(一)REITs概述

REITs(Real Estate Investment Trusts)指房地产信托基金,是一种集合众多投资者资金,交由专门机构操作独立机构监管,专事房地产投资,并将所得收益按出资者投资比例分配的一种投资方式。各国政府对REITs的定义有所差异,在美国,如果满足下列条件的房地产运营公司可以取得REITs资质:

至少75%的资产投资于房地产行业;

至少75%的毛收入(扣除禁止转让所得收益后)来源于与房地产资产相关收入和其他股利、利息收入;

至少90%的应纳税收入用于分配红利;

必须拥有最少100名股东;

5名或更少的人所占的股份不能超过全部股份的50%。

在取得REITs资质后,公司可以免除公司所得税,而股东则按照股息和资本收益纳税,这避免了一般房地产企业面临的双重征税问题。因此大部分经营持有型物业的房地产企业都会争取获得REITs资质。

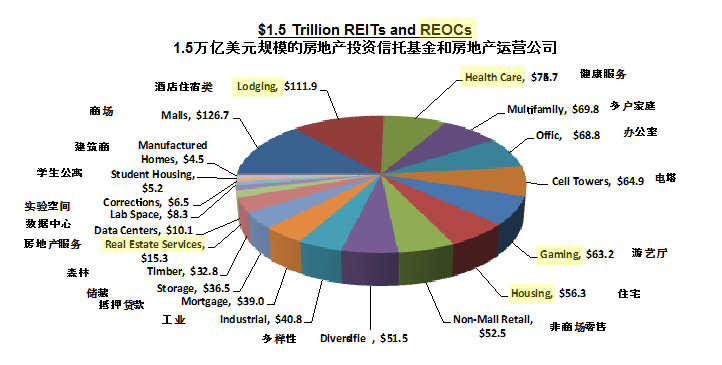

目前美国的商业地产规模大约为9万亿美元,住宅市场规模大约为15万亿美元。REITs和其它房地产运营公司(REOC)持有的资产大约1.5万亿美元。

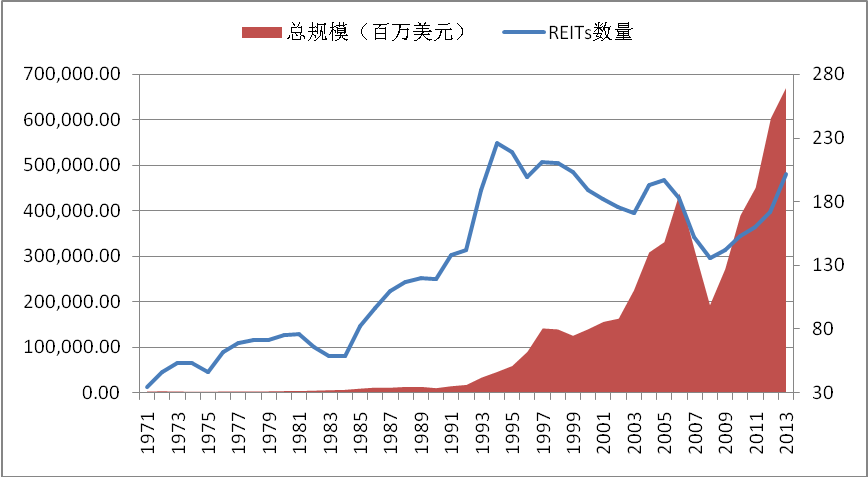

图4.1 美国REITs总体规模

资料来源:NAREIT

(二)美国REITs市场的分类

美国REITs市场的行业分布如下图所示:

图4.2 1.5万亿美元规模的REITs和REOCs

资料来源:SNL、Bloomberg

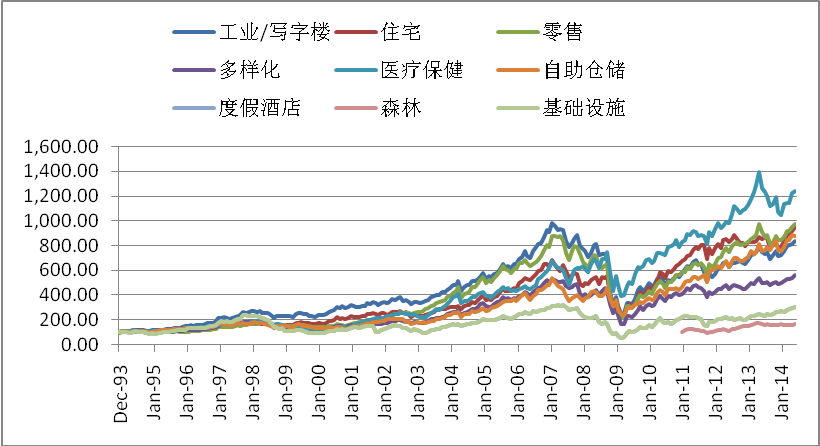

从1993年12月起,医疗保健REITs是期间表现最好的,其次是零售、住宅等。计算得到医疗保健类的复合年化收益率为13.1%,住宅类收益率为11.6%。

图4.3 1993年12月至2014年5月FTSE NAREIT 美国房地产行业指数表现

资料来源:NAREIT

注:森林类REITs起始数据时间为2010年12月

(三)投资REITs的好处

投资美国REITs的好处主要有以下5点:

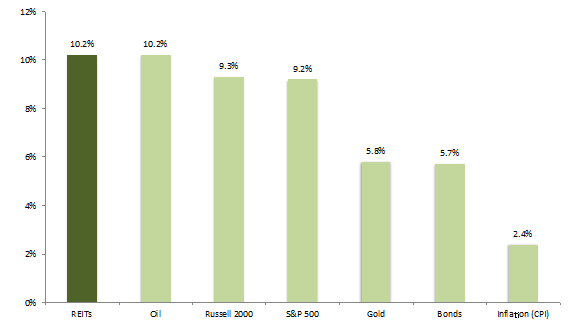

1. 具有吸引力的风险调整后收益:过去20年房地产投资信托基金年化平均收益10.2%,超过其它大类资产,而且房地产本身具有低波动率低的特性。

图4.4 按资产大类区分,20年年化收益率(12/31/93 – 12/31/13)

资料来源: Bloomberg

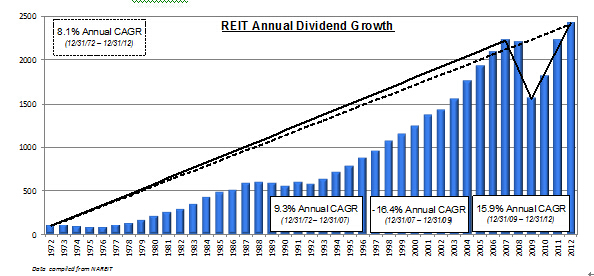

2. 稳定并且高额的分红收益:提供4%-5%的分红率;根据资产类别的不同,目前权益类房地产信托基金的分红率在3%-6%之间,在过去40年内,分红率的年化增长率超过8%。

图4.5 美国REIT年化红利增长

资料来源:NAREIT

3. 投资组合的分散性:房地产与其他各类权益类资产的相关性都比较低。将房地产加入投资组合后可以降低组合的收益波动并提高组合的收益率。房地产投资信托基金在过去10年期间与其他主要资产类别的相关性在0.4至0.8之间。

图4.6 10年期间与其它主要资产类别的相关性

资料来源:JP Morgan、Bloomberg

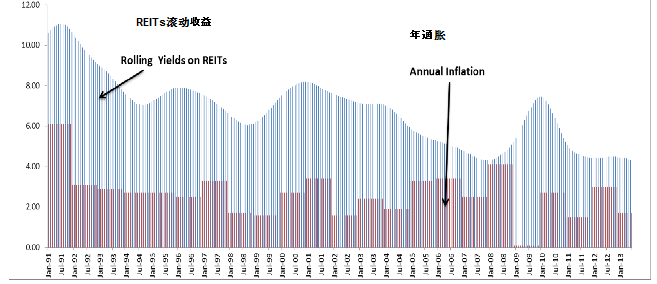

4. 抵御通货膨胀:实体资产为通货膨胀做了对冲,长期来看,实体资产的价值不断增加;房地产投资信托基金的分红长期高于通货膨胀率;房地产的收益率直接与房租相关,在通货膨胀的环境下,房租的增长会快于通胀的增长,保证了投资者的绝对收益。

图4.7 REITs收益与通胀

数据来源:NAREIT、Bloomberg

5. 流动性/公开透明:房地产本身是一个流动性相对较差的资产类别,REITs的出现减少了交易成本,使得复杂资产的交易可以在二级市场进行。由于REITs规定90%以上的应纳税收入需要以分红形式发放,这减少了管理层用多余资金进行无意义投资的行为,也减少了委托代理风险。美国机构服务者服务机构的统计数据显示,REITs是其追踪24个行业中,公司治理系数最高的一个行业。

由于以上原因,REITs在美国受到广大个人投资者和机构投资者的欢迎,尤其是养老基金、大学基金会、共同基金等长期投资者,一般都会在基金组合里配置一部分REITs。

二、案例分析——首家中资控股美国REIT上市之路

(一)管理公司和投资标的介绍

联裕(香港)管理有限公司于2013年10月开始陆续发起成立联裕帝峰二、三、四期基金,总规模为2360万美元,投资标的为美国OTCBB上市的Reven Housing REIT增发的股权。目前联裕拥有Reven 89.6%的股权,并在董事会六席席位中占有四席。

Reven Housing REIT主营业务是在全美收购已经出租了的独栋别墅。美国独栋别墅出租市场已经存在了上百年,大约占美国住宅市场的10%,全美大约有1,450万栋,价值超过2.5万亿美元。

相比于同行业其它上市公司而言,Reven的策略与众不同,主要是以折价或接近重置成本的价格收购已经出租独栋别墅物业,这一策略可以让公司快速享受租金收益,并分享物业升值带来的回报。Reven Housing REIT的目标范围是价格$60,000到$150,000,毛租金收益率在15%以上,收购的资产包出租率在95%以上,符合Reven投资要求的的独栋别墅大约有570万套,市场空间巨大。

Reven当前市值约为5100万美元,现拥有177套独栋别墅住宅,其中168套位于美国德克萨斯州休斯敦,9套位于亚特兰大,其中95%的房产已经出租。Reven的下一步计划是在美国纳斯达克交易所上市,在2014年5月Reven已经向美国证监会递交上市申请,预计2014年年底前可以顺利登陆纳斯达克交易所,并计划在2-3年内完成纽交所转板上市。

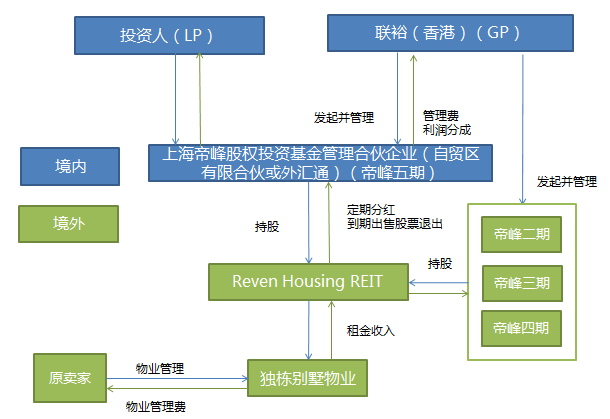

(二)REIT结构设计及优势

联裕帝峰(五期)基金结构如下图所示:

图4.8 基金结构图

资料来源:联裕

这一结构主要有以下优点:

1)免税。在纳斯达克上市后,Reven将不需要缴纳所得税,而只有在分红给投资者时,投资者需要缴纳分红税。此外,根据美国《1980年外国投资房地产税法案》,外国投资者在满足一定条件时不需要向美国政府缴纳资本利得税,联裕根据该法案进行了税务结构优化,在退出时可以做到100%免除资本利得税。

2)高分红。Reven会将租金收益的大部分都用于分红给投资人,预计今后几年Reven的平均分红率大约在7%-8%左右。

3)从实体市场到资本市场的巨大套利空间。在投资Reven这个项目上,联裕采用了Pre-IPO的PE策略。这一策略主要是通过实体市场和资本市场定价的差异来赚取其中的巨大收益。Reven投资的房产净租金回报率约为7.5%,那么房屋价格的隐含市盈率相当于1/7.5%=13倍,而资本市场给予住宅REITs的平均隐含资本化率是5%,相当于1/5%=20倍的市盈率。对于Reven来说,相当于13倍买入资产,20倍卖出股票,资本市场提供54%的溢价。

4)UPREIT选项。在拥有Reven这一上市REITs平台后,基金还拥有了一个选项,那就是UPREIT。UPREIT指的是投资人可以用房产来直接交换REITs份额,成为REITs的股东。对于投资人而言,获得REITs份额可以提高资产的流动性,而对于REITs而言,可以更加快速地扩大资产规模,从而获得规模效应,因此对于双方都是有利的一个选项。

原始出处:晨哨网Morning Whistle

(责任编辑:lixuezhen)