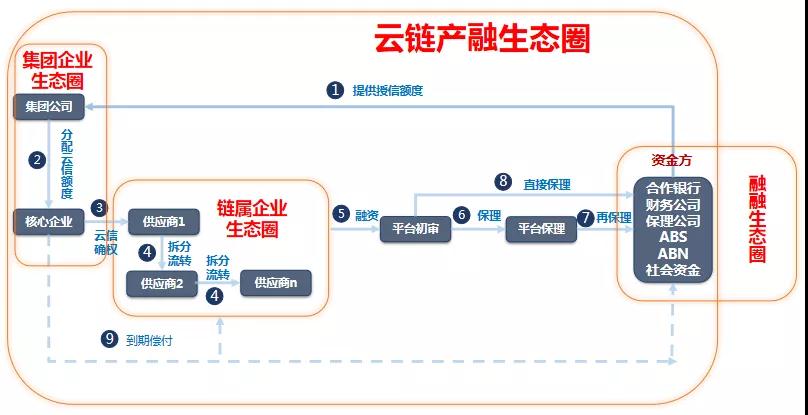

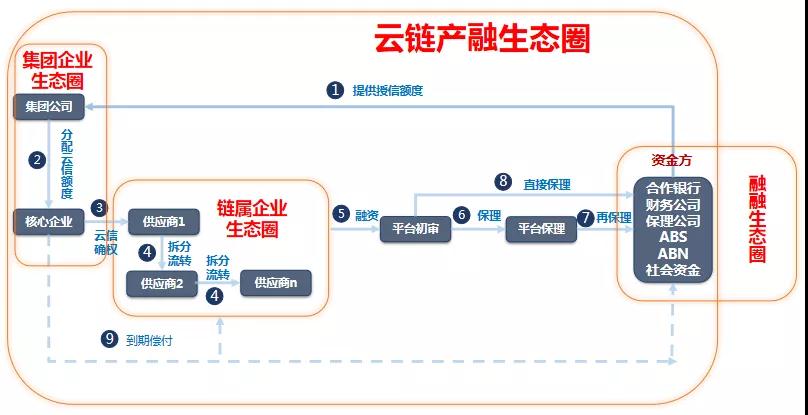

近几年高速发展的“供应链金融”,是企业“线”融资。由中企云链引领的“产融互联网”的模式,正将企业融资带入新时代“面”融资。在这背后更是社会资源优化配置的深刻变革。在行业发展的历史时刻,《贸易金融》记者采访了中企云链管理团队,他们从多年市场实践出发,对产融互联网进行深度解读。产融深度整合:“产融互联网”破局供应链金融确权难题中企云链董事长刘江首次提出“产融互联网”概念,他指出“产融互联网”是以企业为用户,以产业链条上的各种交易场景为应用形式,通过基于产业逻辑设计的金融产品,打破各个产业链条边界,从全产业链角度资源整合和价值链优化,从而降低整个社会生产运营成本和提高资金使用效率,为企业创造全新的体验和社会价值,最终达到社会资源的优化配置。“产融互联网”基于互联网技术和生态,实现产业端和资金端的高效融通,实现信用价值化,最终助力实体经济。在金融供给侧改革大背景下,“产融互联网”业务的创新发展,是中国产融结合、提高金融资源配置效率的必经之路。“产融互联网”打破了传统供应链金融的金融视角,从产业角度为企业提供低成本融资。传统供应链金融行业中,大企业确权难一直是掣肘。而现在,金融科技的进步为确权难提供了解决方案,中企云链独家核心产品“云信”,通过区块链技术的应用,打造标准化确权凭证,变被动确权为主动确权,有效盘活银行等金融机构给予核心企业的授信。也正是这一产品的出现,为“产融互联网”的发展打开了全新的想象空间。创造全新时代:“产融互联网”解决B端互联网两大天然壁垒现在,市场普遍认为,消费互联网经过20年的发展已触及天花板,自2015年开始,产业互联网成为新的高速增长点。由于产业领域的互联网化相对更专业,需要更加深入的积累和研究,因此产业互联网更多是根据不同产业链划分的垂直平台。但对比消费互联网行业发展路径不难发现,现在的产业互联网要打造出如“BAT”的行业“巨头”,还要打破两大天然壁垒:不同产业互联网间的行业壁垒、企业加入综合型互联网存在高“门槛”。也就是说,企业必须有足够的动力去加入平台,而平台必须有国家级的公信力背景和安全技术。在谈到中企云链如何解决这一行业难题,中企云链高级副总裁刘长波告诉记者,云链通过覆盖全国的O2O线下服务以及“产融互联网”入口类金融产品,解决确权难题,让平台企业享受到规模效应红利。同时,中企云链有非常强的公信力,目前在全国范围内,对接各级国资委、发改委、工信部、财政部、央行、银保监会等各政府机构共40家。可以看到,“产融互联网”是互联网经济产物,是消费互联网和产业互联网进一步发展的成果,它打破了产业互联网之间的行业壁垒,解决了企业参与综合平台一系列难题。同时,平台上产生的规模效应给社会节约了大量的资源。众所周知,产融结合的水平代表了社会资源有效配置的水平。与世界先进企业相比,我国企业的产融结合发展较慢。因此,金融供给侧结构性改革的重点之一,是加快推动产业金融创新与发展。“由于中企云链的基因,深知产业的痛点,更了解产业的需求。”中企云链高级副总裁张克慧表示,基于此中企云链在“产融互联网”上能做到重塑产业链中的交易链、物流链、服务链、资金链以及价值链。张克慧对记者表示,“供应链金融”是在以金融的视角进行产业链融资,属于金融的分支,并没有深入到产业底层逻辑。财务是企业内生产物,但是更多金融机构只是用作风控的评价标准。而中企云链的“产融互联网”通过产融产品,把财务视角的重要性凸显出来,真正应用到企业融资里去。以中企云链打造的“云租”为例,其深入融合到工程机械设备租赁场景中,搭建“人机通话渠道”,同时结合供应链金融服务,构建起涵盖建筑施工企业、设备供应商、资金方的“供应链与金融的生态体系”。同时,中企云链还推出了云证、云单、云签、云保等多款产品和服务,以场景为入口,实现在风险可控前提下资金“精准滴灌”的可能。深耕行业多年,中企云链凭借着雄厚的技术能力,深度围绕供应链众多参与者的需求,以场景切入,持续为核心企业、中小微企业和生态伙伴打造出场景产品矩阵,为产业链伙伴打造起产融发展的全新生态。金融科技赋能:技术创新是“产融互联网”重要竞争能力刘江认为,正是技术的飞速发展催生了“产融互联网”,金融与科技的有机结合,通过技术为用户提供无处不在的、内嵌金融服务。过去只在银行柜台才能完成的金融服务逐渐前移,即直接触发并完整结束于产业交易场景中。作为国内领先的产业金融科技公司,中企云链一直致力于为产业链伙伴提供基于iABCD(物联网、AI、区块链、云计算、大数据)等技术高度融合的综合型金融科技服务。中企云链的金融科技能力的输出,包括了SaaS中间件、云签、云存证。科技能力输出将是未来中企云链主要竞争能力之一。“产融互联网中风控反而变得更加简单和安全。”刘江表示,在中企云链平台上,通过场景为切口,所有的交易都以真实贸易背景为基础,有效的打破了信息不对称。刘江介绍,相较于传统供应链金融业务,云链平台上有多种数据证明中小企业的偿债能力,比如宏观、行业数据,还有企业可积累可溯源的税收、合同、水电费用、三张财务报表包括资产、员工工资数据等等。同时,通过iABCD技术矩阵可实现身份验证、风险预警、动态监控、交易验证等金融业务全流程的智能化,实现风控前移。把握未来经济:“产融互联网”将从群雄逐鹿走向巨头争雄 “现在,无处不在的移动支付,极大促进了个人消费的便捷。未来,无处不在的供应链金融,也将极大促进产业链上结算的便捷。”在说到“产融互联网”发展方向时,刘江表示,“产融互联网”将金融服务融合到企业产销场景中,提供随时、随身、有温度的金融服务。参考消费互联网的发展路径不难发现,“产融互联网”的红利也将出现规模效应。刘江做了一个生动的比喻,云链平台大型核心企业相当于微博中的“顶级流量大咖”,可以吸引众多“粉丝”中小企业加入平台,并形成互相影响良性循环。这也是头部市场和长尾市场相互赋能、相互征信的过程。中企云链的发展也正是遵循了这样的逻辑。自2015年上线至今,中企云链上线核心企业近1000家,带动产业链上中小企业上线近60000家。这个数量和消费互联网上千万级别的用户数量或许有很大差距,但这些企业动辄以万亿为单位计算的体量,蕴含巨大的可能。据了解,截止2020年6月底,已有近30家银行与中企云链实现系统直连,超过50家银行达成全面合作。实现“云信”确权近1600亿元,为中小企业实现保理融资近1000亿元,累计清理企业三角债超4700亿元。而这些,也仅仅是“产融互联网”的起步。刘长波认为,当下的经济环境,正是“产融互联网”的风口。因为在各种内外部压力下,中国经济必须走向精细制造和极致高效的内部循环,其关键在于资金高速周转,这也是产融结合的核心价值所在。可以预见,类似现在消费互联网,未来的“产融互联网”将形成少数几家巨头并存的市场格局。下一步,中企云链依托强大技术实力,推出更多产品,贯穿企业发展全生命周期,发挥平台优势,以产业为基础,以金融科技为动能的全新生态模式——产融互联网大生态。

(责任编辑:gx郭霞)